No cumprimento das diretivas e legislação em vigor, as instituições de crédito reportam mensalmente ao Banco de Portugal a informação relativa aos contratos de créditos estabelecidos no mês anterior, abrangidos pelo regime de crédito aos consumidores.

O Banco de Portugal, divulga no dia 15 de cada mês, a informação mais recente disponível, relativa à evolução de novos créditos aos consumidores, por número, tipologia e montante, sendo estes dados provisórios e sujeitos a revisões.

Segundo a informação disponível no Portal do Cliente Bancário, relativa ao período de Janeiro a Fevereiro de 2021, verificou-se um aumento de concessão de crédito ao pessoal, cartões e descoberto, e uma acentuada quebra na aquisição de crédito automóvel.

O Banco de Portugal, a Autoridade que tem como objetivo minimizar o risco e manter estabilidade do sistema financeiro, no decorrer de 2020 avaliou se as medidas e recomendações de concessão de crédito em vigor permaneciam adequadas à garantia de acesso a liquidez, prevenindo o incumprimento das famílias.

Atuando preventivamente, recomendou que os bancos e instituições financeiras aplicassem novos critérios de concessão de crédito, a partir de 1 de Abril de 2020, incidindo sobre crédito pessoal. O objetivo destas medidas foi criar um travão ao potencial risco de incumprimento concessão de crédito, reduzindo o prazo de reembolso dos créditos, minimizando assim o período em que os seus mutuários estão sujeitos às inversões de ciclos económicos.

Assim, a partir de 1 de Abril de 2020, o supervisor recomendou às instituições que restringissem os créditos pessoais ao prazo máximo de 7 anos, com exceção do financiamento para automóveis e créditos pessoais com a finalidade de educação, saúde e energias renováveis, que mantêm o limite de 10 anos.

O Banco de Portugal emitiu mais recomendações, por forma a controlar as taxas de esforço mais elevadas, delimitando a 5% o total das operações de crédito dos bancos, cuja DSTI (debt service-to-income) seja superior a 50%, e a 10% do total de operações bancárias cuja taxa de esforço dos mutuários seja superior a 60%.

Para calcular a DSTI, somam-se as prestações mensais dos atuais créditos do mutuário, dividindo o resultado pelo seu rendimento mensal líquido, multiplicando o resultado da divisão por 100. O resultado será uma percentagem, que é a DSTI (debt service-to-income) do mutuário, que deverá ser inferior a 50% ou idealmente 35%.

De fora destas medidas, permanecem as operações de crédito até 6.350€, correspondente a 10 salários mínimos, o crédito automóvel e o crédito habitação.

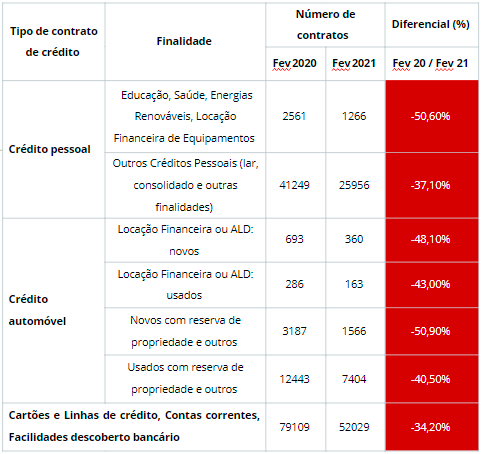

Devido à implementação das medidas previamente referidas, a que se adiciona a conjuntura socioeconómica atual, em 2021 verifica-se uma forte contração na concessão de crédito novo, quando comparando com 2020:

Em Março de 2020, para fazer face à pandemia COVID-19 em Portugal, o Banco de Portugal decidiu retroceder e flexibilizar as regras de concessão previamente definidas para colmatar situações de insuficiência financeira nas famílias portuguesas:

– Não aplicação da regra DSTI (debt service-to-income) em financiamentos com maturidade de até dois anos e sempre que os pedidos de crédito sejam “devidamente identificados para mitigar situações de insuficiência temporária de liquidez por parte das famílias”. Nestes empréstimos, os bancos deixam de ter em conta a regra DSTI aquando da sua análise para decisão de concessão ou não.

– Dispensa da observação do pagamento regular de capital e juros, medida esta que abriria a porta às moratórias dos créditos e que o Estado veio, entretanto, a anunciar.

No decurso de 2021, enquanto que no setor empresarial a concessão de crédito se tornou mais apertada, no caso dos particulares os termos e condições dos empréstimos mantiveram-se inalterados.

A procura registou até um aumento, face ao baixo nível das taxas de juro, sobretudo no segmento de crédito habitação. Prevê-se uma diminuição na procura de crédito por parte de empresas, e de aumento no caso dos particulares, como já se tem vindo a verificar, situando-se em 120.958 milhões de euros, o valor mais alto desde Junho de 2015, muito por forma dos empréstimos à habitação.